Металлоинвест сообщает о размещении четырёхлетних облигаций объёмом 7 млрд рублей

Ведущий производитель и поставщик железорудной продукции и горячебрикетированного железа на мировом рынке, один из региональных производителей высококачественной стали,

Ведущий производитель и поставщик железорудной продукции и горячебрикетированного железа на мировом рынке, один из региональных производителей высококачественной стали, компания «Металлоинвест» сообщает о закрытии книги заявок по размещению биржевых облигаций серии 001Р-04 по открытой подписке на общую сумму 7 млрд рублей со сроком обращения 4 года .

В ходе формирования книги суммарный объём спроса более чем в 2 раза превысил объем предложения по изначально объявленному уровню ставки. По итогам букбилдинга установлен финальный купон в размере Ключевой ставки Банка России + 1,30%, что на 20 б. п. ниже уровня на момент открытия книги заявок. Купонный доход будет выплачиваться раз в полгода. По выпуску предусмотрен опцион call через 2 года по цене 100% от номинальной стоимости.

Рейтинговое агентство АКРА присвоило выпуску максимально возможный ожидаемый рейтинг еAAA(RU). Техническое размещение на Московской Бирже планируется 22 февраля 2023 года .

Привлеченные средства будут использованы для рефинансирования текущей задолженности.

Последние новости

"Лемана ПРО" запустила просветительский проект по безопасному ремонту

В России стартовал проект «Безопасный ремонт» для снижения травматизма при строительных работах

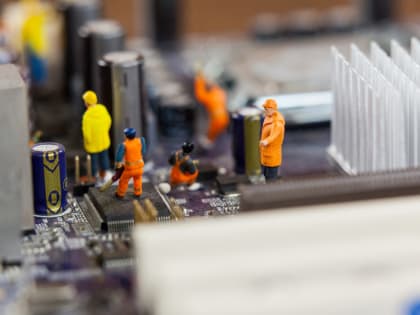

Техника молчит: как понять, что проблема в блоке питания

Узнаём первые признаки неисправности и учимся определять источник поломки без лишних затрат

Объяснение принципа работы и основные причины выхода из строя частотного преобразователя

Все, что вы хотели знать о частотниках: как они работают, зачем нужны и почему ломаются

Пошаговое руководство: как грамотно оформить первый микрозайм

Как взять кредит с умом и не пожалеть об этом спустя пару месяцев